El capital en el siglo XXI desde la perspectiva histórica

Fotografía gentileza del FCE de España

Thomas Piketty, con su libro El Capital en el siglo XXI, ha establecido un hito en cuanto a conocimiento financiero accessible a todo el mundo se refiere. Este extracto de la conferencia del autor, con motivo de la presentación de su libro en el Círculo de Bellas Artes, fruto de un trabajo de 20 años de investigaciones, establece con datos históricos sobre la concentración de riqueza, los impuestos y el crecimiento económico, algunas causas y posibles soluciones a la desigualdad y a la deuda en el mundo. El profesor asociado de la Escuela de Economía de París, pone de relieve el problema que plantea el aumento de la acumulación de los rendimientos de capital por encima de la propia economía, algo que lleva a un 10% de la población a acaparar hoy más del 50% de la riqueza mundial. Además, insiste en la necesidad de regularizar el mapa financiero europeo y mundial, en el incremento de los impuestos sobre el patrimonio y grandes sociedades, así como en una tributación progresiva más justa.

EL CAPITAL EN EL SIGLO XXI

Con El Capital en el siglo XXIThomas Piketty, El Capital en el siglo XXI, Madrid, Fondo de Cultura Económica de España, 2014. quise aglutinar un gran conjunto de evidencias históricas acerca de la economía y la distribución de la riqueza en los siglos XIX y XX. Debo decir que soy mucho mejor analizando el pasado que planteando soluciones y que solo pretendo que la gente saque sus propias conclusiones en torno a estas investigaciones llevadas a cabo en Francia a lo largo de los últimos 15 años y en las que me han ayudado investigadores de todo el mundo.

Se puede aprender mucho de la riqueza, la deuda pública, el capital y la desigualdad desde una perspectiva histórica. En Francia, y supongo que en casi todo el mundo, tendemos a sentirnos únicos; todos nos mirarnos al ombligo, pero soy de la opinión de que siempre hay más de una solución y que se puede aprender de los demás. Este es otro de los objetivos de mi libro, porque siempre ha habido, por ejemplo, crisis de deuda pública en el pasado, incluso mayores que las de ahora, y varios caminos para enfrentarse a ellas.

Es más que historia, porque la política, la sociedad, la cultura, son un reflejo de la economía y la desigualdad.

Todos los datos del libro están recogidos en la web de World Top Incomes Database (Base de datos de la lista por ingresos del mundo).World Top Incomes. http://topincomes.parisschoolofeconomics.eu/ Página web promovida por los profesores de economía Facundo Alvaredo (Argentina), Tony Atkinson (Reino Unido), Emmanuel Sáez (Francia y EE.UU.) y Thomas Piketty (Francia). En ella se recogen datos sobre los impuestos en más de 30 países. Ahí podremos observar esas desigualdades en la renta y en el reparto de la riqueza.

LA HISTORIA DE LOS IMPUESTOS

Los impuestos sobre la renta se crearon en Francia en 1940 y no precisamente para financiar colegios, sino para la guerra contra Alemania. En otros países europeos se implantaron incluso antes de la guerra, generalmente entre 1900 y 1920 o, como en los casos de Alemania, Japón o Gran Bretaña, en el siglo XIX. En EE.UU. se hizo en 1930. En España y en Latinoamérica los impuestos sobre la renta llegaron en el periodo de entreguerras. En cualquier caso, con este impuesto tributario llegaron las bases de datos y la manera de obtener información económica.

El primer economista en utilizar esta clase de datos para controlar la distribución de la renta fue Simon KuznetsSimon Kuznets fue un economista ruso-estadounidense nacido en 1901 y fallecido en 1985, que obtuvo el Premio Nobel de Economía en 1971 por sus aportaciones sobre el PIB, el crecimiento económico y el bienestar social., Premio Nobel y pionero en el uso de Producto Interior Bruto (PIB), y es a partir de él, pero ampliando su estudio a más países y épocas, donde se inicia nuestro trabajo. Kuznets fue el primero en hacer un estudio histórico cuantitativo del impuesto sobre la renta con una conclusión muy optimista que indicaba un descenso en la desigualdad. Sin embargo, su lectura tenía más que ver con la Gran Depresión, la Segunda Guerra Mundial y las políticas que se llevaron a cabo por entonces en EE.UU., relacionados con impuestos progresivos.

No hubo nada natural en el descenso de la desigualdad, pero tampoco hay nada natural en la evolución económica, ya que depende mucho de las instituciones y las políticas que se llevan a cabo. Pero además, este periodo tan convulso en la primera mitad del siglo XX provocó que, durante la Guerra Fría de los 50 a los 70, la gente de los países capitalistas creyera en un final feliz. En estas décadas, un tercio del total del PIB correspondía al 10% de la población más rica, pero había un descenso de la desigualdad, porque todo el mundo se beneficiaba de alguna manera del crecimiento económico. Si el PIB crecía un 2% o un 3%, tanto ese 10% más rico, como el otro 90%, crecían al mismo ritmo. El beneficio era proporcional.

Hoy en día, desde la década de los 80, esta evolución ha variado en los EE.UU. El porcentaje de PIB que va a los ricos empieza a ser muy superior. De un tercio para el 10% más rico de la población, hemos llegado al 51% de la riqueza en 2012, sumando los beneficios de capital y el incremento en los valores accionariales correspondientes a la venta de acciones en la bolsa de valores, que han reportado pingües beneficios no solo en EE.UU., sino en Europa. Pese a las crisis en la bolsa de 2001 y 2002 o 2008 y 2009, su recuperación es asombrosa, de manera que en 2012 con ese 51%, ya estábamos por encima de 2007, año en que esos ingresos para ese 10% de la población superaban al 49%.

Se ha producido así un estancamiento de los ingresos medios y un aumento de la deuda, lo que ha hecho más frágil al sistema financiero. En Europa esta desigualdad no se ha manifestado tanto en los ingresos como en el desempleo o en la deuda pública.

DESIGUALDAD EN EE.UU. con RESPECTO A EUROPA

Se habla de la globalización como factor clave. En el momento en que China entra en el mercado laboral, los salarios bajos se desploman, porque los trabajadores con menor cualificación compiten directamente. ¿Por qué la situación no afecta igual en el caso de Europa que en Estados Unidos? Quizás porque la igualdad en cuanto al acceso a la educación es mayor que en EE.UU., donde, pese a estar las mejores universidades, estas no son accesibles para la mitad de la población. Otro tema interesante es ver cómo se las han ingeniado los grandes directivos para aumentar sus compensaciones hasta unos extremos que nada tienen que ver con su productividad.

El problema principal en Europa no es tanto la cantidad de capital, como la desigualdad de los ingresos y la propiedad de ese capital. Entendiendo ratio de ingresos de capital como el valor de todo lo que se posee (todos los activos inmobiliarios, empresariales y financieros, tanto privados, como individuales y gubernamentales), menos toda la deuda y dividido por la renta nacional, no habría problema con que todos tuviéramos: la misma participación en los stocks de capital, el mismo apartamento, las mismas participaciones en el mercado de valores, el mismo fondo de pensiones… No pasaría nada si este ratio subiera mucho. El problema viene cuando la desigualdad en la propiedad de ese capital es muy grande. Si sube la riqueza mucho más que los ingresos por renta, ocurre que el acceso a la vivienda, por ejemplo, para las nuevas generaciones, es mucho más complicado. Ser propietario solo con lo que te da tu trabajo es muy difícil para la mayoría de la gente. Esa es una de las consecuencias de la desigualdad en el acceso a la riqueza con respecto al valor total de la propia riqueza.

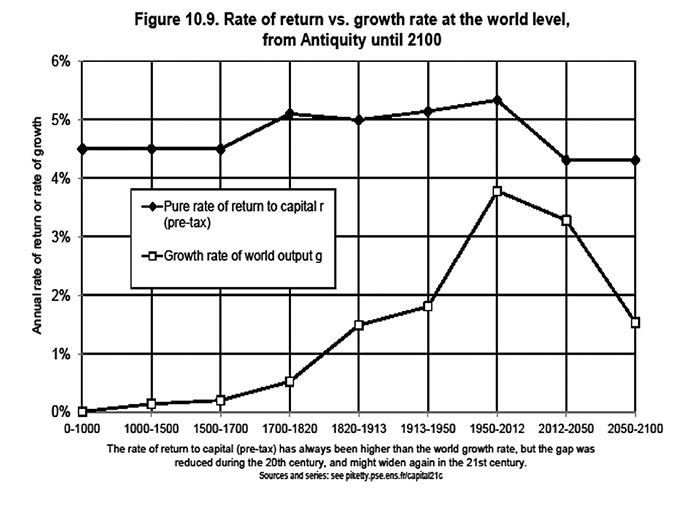

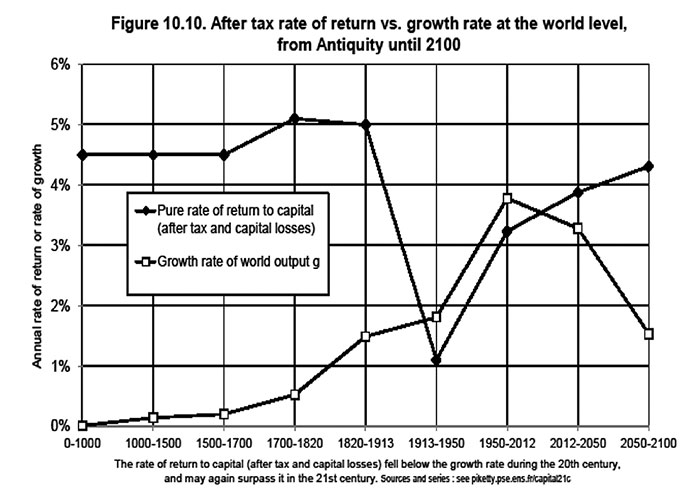

Por un lado, aquí es donde entra en juego la riqueza patrimonial acumulada en el pasado, que cobra un valor muy importante en países como Japón o España, por ejemplo, donde el crecimiento de la población es prácticamente cero. Por otro lado, se encuentra la desigualdad de la riqueza. Uno de los aspectos determinantes al respecto es el desfase entre la R y la G, donde la R es la tasa de rendimiento del capital y la G, la tasa de crecimiento de la economía. En la medida en que se produce un desfase entre ambas, y debido al decrecimiento de la población, al aumento de la competencia para atraer capital y a la desregulación financiera, se contribuye a esta desigualdad. No es lo mismo tener acceso a activos financieros, que simplemente meter tu dinero en la cuenta de un banco. Y muchas instituciones y medidas políticas favorecen que esto ocurra.

LA RIQUEZA PATRIMONIAL Y LA BURBUJA INMOBILIARIA

A la hora de invertir, puedes hacerlo en China o en otros países, pero muchos prefieren hacerlo en el mercado inmobiliario en Madrid, París o Londres. Eso contribuye a que esa burbuja inmobiliaria aumente.

En el caso de España, la burbuja inmobiliaria es incluso mayor que en Japón. En 2007, la riqueza privada en relación a los ingresos nacionales llegaba al 800%. España, en este sentido, es un caso extremo. No es lo mismo un mundo con una riqueza en relación a sus rentas de seis a siete años de PIB, que una de dos a tres años. Esto tiene consecuencias en las políticas fiscales. Con esta situación en el mercado inmobiliario es complicado para las nuevas generaciones acceder a una casa. Esto se agrava aún más con el estancamiento de los salarios. Debería derivar en la activación de un descenso en los impuestos por renta y un aumento en los impuestos sobre el patrimonio y las propiedades. Ya no es una cuestión de derecha o izquierda, sino de sentido común. Esto podría hacer que los grandes propietarios trataran de deshacerse de algunas propiedades, cosa que permitiría a muchos que solo disponen de su renta hacerse con una pequeña parte del mercado inmobiliario. Esto además tendría consecuencias en la regulación financiera.

DE LO PÚBLICO A LO PRIVADO

He mencionado dos explicaciones para el aumento del capital en relación con el crecimiento: por un lado, el incremento de los activos inmobiliarios; por otro, la transferencia gradual de la riqueza pública a la privada. El capital público se define como los activos de propiedad pública (edificios, activos financieros, carteras…), menos los pasivos (deuda). Italia, por ejemplo, tienen un capital público negativo. Incluso si vendiera todos sus activos (escuelas, hospitales, etc), no podría pagar la deuda que tiene.

Mucha gente entraría en estado de shock si se cerraran escuelas para pagar a los deudores privados, pero es lo que se está haciendo en cierto modo porque cuando tu deuda es más elevada que tus activos públicos, pagas mayores primas de interés. Ahora mismo Italia paga cada año un 5% o 6% de su PIB en intereses y, sin embargo, el presupuesto de sus universidades está en el 1% del PIB. Paga cinco o seis veces más en intereses que en invertir en su sistema universitario. No es lo mejor para el futuro.

En España pasa algo parecido. Si miráramos datos de 2010, veríamos que en Italia el capital público es negativo, mientras que en EE.UU., Alemania, Gran Bretaña y Francia es ligeramente positivo. Sin embargo, tiempo atrás, en los 70, había muy poca deuda pública y el sector público era mayor (compañías, edificios…). Un tercio del capital estaba en manos públicas, y no hablamos de países comunistas únicamente.

En los últimos años ha habido un trasbase de lo público a lo privado, que intentaba resolver la gestión de la deuda pública con las privatizaciones.

Si volvemos al caso de Italia, actualmente está a la cabeza en capital privado y a la cola en capital público y esto tiene una correlación con la deuda pública. En el caso de Rusia, por ejemplo, tras la caída de la Unión Soviética, pasó del 100% de capital público al 0% y en el capital privado, por el contrario, pasó del 0% al 100%. La vieja oligarquía rusa no se ha hecho rica por el ahorro, sino por haber comprado los recursos naturales públicos a bajo coste.

En los países capitalistas el fenómeno no ha sido tan extremo porque se partía de otra base, pero cuando el capital público se reduce a cero o empieza a ser negativo, se convierte en un problema, porque si las privatizaciones minan las inversiones en infraestructuras o educación pública, entonces se ha llegado demasiado lejos.

A mi modo de ver, la mejor política de largo recorrido para reducir la desigualdad y obtener al mismo tiempo un mayor crecimiento en toda Europa, pasa por invertir en educación. Ya he mencionado que Italia dedica el 5% o 6% de su PIB a pagar intereses y solo un 1% a las universidades… Lo mismo pasa en Francia o en España. Solo hubo un precedente anterior, el de Gran Bretaña en el siglo XIX, que con las guerras napoleónicas llegó a tener una deuda de un 200% –mayor que la de Grecia en la actualidad– en 1850. Le costó 80 años reducir su deuda al 20%, pero estuvo todo ese tiempo pagando más dinero en deudas que invirtiendo en educación. Esto puede explicar que la productividad del trabajo en Gran Bretaña decreciera en el siglo XX con respecto a Alemania o Francia. Espero que no cometamos el mismo error.

LOS RICOS CRECEN MÁS Y MÁS RÁPIDO

Vuelvo al tema de la desigualdad en la riqueza para explicar cómo ha crecido en los sectores más altos de la sociedad con respecto a la media de la gente.

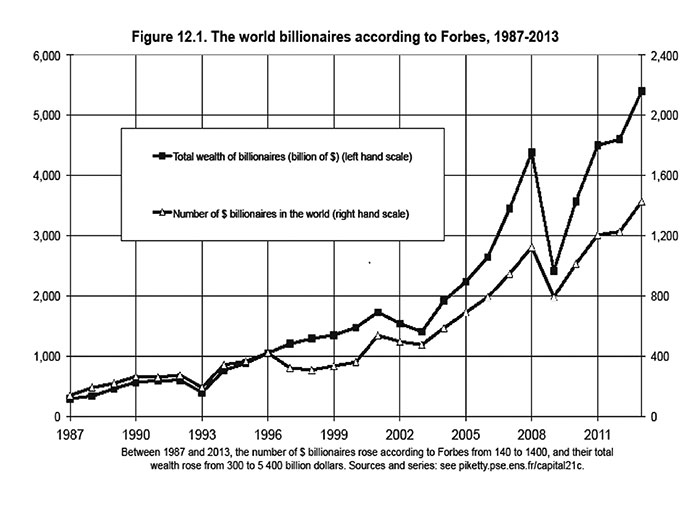

Pese a que los datos no sean del todo fiables, Forbes y su lista de las fortunas de los multimillonarios sirve para ver esto que digo. Es triste tener que leerlo en las revistas, pero son datos que no facilitan Eurostat o el IMF.Eurostat: Oficina Europea de Estadística, dependiente de la Comisión Europea y con sede en Luxemburgo. El IMF por su parte es el International Monetary Fund o Fondo Monetario Internacional, institución internacional formada por más de 180 países, con sede en Washington DC.

Analizando los rankings de Forbes desde 1987, vemos que la riqueza de estos selectos multimillonarios ha crecido del orden de un 6 o 7% cada año, tres o cuatro veces más rápido que la media de crecimiento de riqueza en todo el mundo. La riqueza en el mundo ha crecido un 2% por cada año, mientras que la media de ingresos lo ha hecho a un 1,4%. Si los más ricos siguen acaparando capital a esa velocidad, en 50 años ese pequeño grupo de personas se hará con el 100% del capital mundial. Tiene que parar en algún momento y creo que lo hará, pero lo que no se sabe es en qué punto y eso es lo malo, que nadie nos puede garantizar que esto ocurra en un punto razonable.

| Tabla 12.1. La tasa de crecimiento de los top de la riqueza mundial, 1987-2013 | |

| Promedio del porcentaje de crecimiento real por año (después de la deducción de la inflación) | 1987-2013 |

| Los primeros 1/(100 millones) de los titulares de las riquezas más grandes (alrededor de 30 adultos por cada 3 billones en los 80, y 45 de cada 4,5 billones en la actualidad) | 6,8% |

| Los primeros 1/(20 millones) de los titulares de las riquezas más grandes (alrededor de 150 adultos por cada 3 billones en los 80, y 225 de cada 4,5 billones en la actualidad) | 6,4% |

| Promedio de riqueza mundial por adulto | 2,1% |

| Promedio de ingresos por adulto | 1,4% |

| Población adulta mundial | 1,9% |

| PIB Mundial | 3,3% |

| Entre 1987 y 2013 los datos de las riquezas más altas del mundo indican que han subido al 6% o 7% por año, frente al 2,1% para el promedio de la riqueza mundial total por adulto, y al 1,4% de los ingresos mundiales por adulto. Todas las tasas de crecimiento son netas, deducida la inflación (2,3% al año entre 1987 y 2013). Fuente: piketty.pse.ens.fr/capital21c | |

LAS PRIVATIZACIONES Y LOS MULTIMILLONARIOS

La lista top de fortunas ha cambiado mucho desde 1987. Según Forbes, por entonces los más ricos del planeta eran japoneses de cuyos nombres hoy nadie se acuerda, pero ahora la cosa está repartida entre México, EE.UU., China y otros. Muchos suben y bajan, pero lo que está claro es que no tiene sentido que crezcan tres o cuatro veces más rápido que la media mundial.

Las privatizaciones han jugado un papel importante en este sentido. Hoy están en ese grupo privilegiado muchos de esos grandes magnates rusos que han adquirido su riqueza con la compra de recursos naturales del país en situaciones enormemente ventajosas.

Incluso en Europa muchos de los que hoy vemos como grandes emprendedores hechos a sí mismos, tienen que ver con procesos de privatización en otros sectores, que cayeron en sus manos en unas condiciones muy favorables y a precios muy bajos. Esto es algo que también ha ocurrido en México, por ejemplo, con Carlos Slim y la industria de las telecomunicaciones. A veces ocurre que algunos se las arreglan para hacerse con la mayor parte de la industria. Desde luego todo esto ha contribuido a impulsar esta evolución.

Otra explicación para el problema es la falta de regulación del sector financiero, que ha permitido un aumento de la desigualdad en los rendimientos financieros. Cuando hablamos de R frente a G, hay que advertir que la tasa de retorno o rendimiento (R) no es igual para todos. Incluso si la brecha entre ambas no fuera tan grande, si por ejemplo R estuviera en un 3% o 4% y G en un 1% o 2% –en Europa está cerca del 0% ahora mismo–, la tasa media de retorno no sería la misma para todos.

EL EJEMPLO DE LAS UNIVERSIDADES AMERICANAS

Hay 850 universidades con capital financiero para invertir en los EE.UU. La tasa de retorno media ha sido del 8,2%. Después de todas las deducciones por inflación, costes administrativos y ajustes financieros, vemos que los capitales financieros más altos, son de las que tienen inicialmente una tasa de retorno más alta como Yale, Princetown o Harvard, que obtienen el 10,2% durante este periodo.

La desregulación financiera ha aumentado la desigualdad en el acceso a sofisticados productos financieros. Si tomamos el caso de Harvard, vemos que no compran bonos del tesoro estadounidense como hacen muchos. Ellos invierten en derivados financieros sofisticados y paquetes de inversión complejos…y reciben los mejores beneficios.

Los manuales de economía dicen que los mercados financieros más sofisticados producen los mejores intereses para todos. Se supone que si tu vas a tu banco con tus 10.000 euros te los invierten donde te va a dar un mayor beneficio, pero la cosa no funciona así. Los mejores negocios se los guardan unos pocos y la mayoría se queda con productos peores.

| TABLA 12.2 El rendimiento de los capitales de inversión de las universidades en EE.UU., 1980-2010 | |

| Promedio del porcentaje de rendimiento real anual (después de la deducción de la inflación, los costes administrativos y las comisiones financieras) | Periodo 1980-2010 |

| Todas las universidades (850) | 8,2% |

| Incluidos: Harvard-Yale-Princetown | 10,2% |

| Incluidos: Capitales de inversión por encima de 1 billón de dólares (60) | 88,2% |

| Incluidos: Capitales de inversión entre los 500 millones y el billón de dólares (66) | 7,8% |

| Incluidos: Capitales de inversión entre los 100 millones y los 500 millones de dólares (226) | 7,1% |

| Incluidos: Capitales de inversión menores de 100 millones de dólares (498) | 6,2% |

| Entre 1980 y 2010, las universidades estadounidenses se beneficiaron de un promedio real de rendimiento del 8,2% sobre sus capitales de inversión, y más aún para los mayores capitales de inversión. Todos los rendimientos que aparecen aquí son netos, una vez deducida la inflación (2,4% por año entre 1980 y 2010) y todos los costes administrativos y comisiones financieras. Fuente: piketty.pse.ens.fr/capital21c | |

REDISTRIBUIR LA RIQUEZA

Hay muchas maneras de redistribuir la riqueza. Probablemente la más civilizada es la tributación progresiva. Pero hay otras formas. La inflación ha jugado un papel importante en el pasado, en particular con la deuda pública. Ya hemos visto cómo la deuda pública ha podido alcanzar en algún caso el 200% del PIB, pero muy a menudo la inflación ha ayudado a mejorar las cosas. Alemania o Francia, por ejemplo, tenían un 200% de deuda en 1945, y en 1950 se quedaron en un 20%. La deuda pública se redujo por la inflación y también porque la repudiaron. Esto permitió la inversión en infraestructuras, en educación… Si Alemania y Francia hubieran pagado ese 200% de deuda con un superávit presupuestario del 1% o 2% del PIB anual, la estarían pagando a día de hoy y no habrían podido crecer como lo hicieron durante la posguerra.

Ahora, son estas dos naciones las que quieren que los países del sur de Europa paguen su deuda con una inflación del 0%, algo que, a mi modo de ver, es una postura extremadamente ineficiente y egoísta porque, al final, así todos tenemos un crecimiento muy bajo, lo que no es bueno para nuestras sociedades.

Una de las lecciones que ofrece la historia es que con inflación cero es muy difícil reducir una deuda pública como la que tienen hoy estos países. ¿Es la inflación el ideal? No, como he dicho antes, lo más democrático, transparente y civilizado para redistribuir la riqueza y resolver la desigualdad y los problemas de deuda pública pasa por un sistema tributario de impuestos progresivos sobre la riqueza privada.

Al final el dinero hay que sacarlo de algún lado y, si subes los precios, los que sufren son los que viven de su renta solo con una cuenta nominal, pero los que tienen mucha riqueza privada en acciones, títulos, o valores en el mercado inmobiliario, no pierden nada en absoluto. Por eso, debería hacerse al revés y la tributación progresiva sería, quizás, una solución.

LOS IMPUESTOS Y SUS SORPRESAS

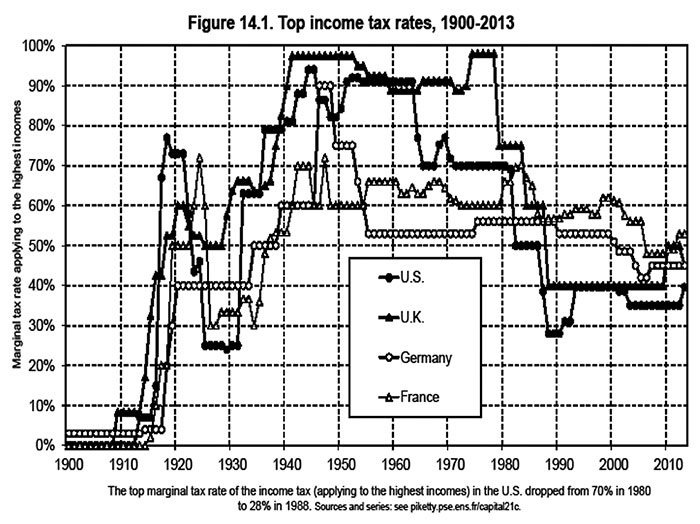

La historia de los impuestos está llena de sorpresas. En EE.UU. y Reino Unido la tributación progresiva sobre la renta y la herencia siempre ha sido muy alta, entre un 70% y un 90% de 1930 a 1980. En Alemania o Francia ha sido muy distinto. La guerra generó destrucción de capital, que en sí es otro modo de redistribución, junto con la inflación y los impuestos.

Los mayores impuestos en Alemania correspondieron a los años comprendidos entre 1946 y 1948. Estaban en un 90%. Ocurrió así porque estaban bajo el Consejo de Control AliadoConsejo de Control Aliado: órgano impuesto a Alemania tras la caída del III Reich, dirigido por las potencias vencedoras: EE.UU., Francia, Gran Bretaña y la Unión Soviética. Este consejo funcionó de junio de 1945 a marzo de 1948.

6/7 LuxLeaks o Luxemburgo Leaks: periodistas de veintiseis países, entre los que se encuentran algunos del español El Confidencial, publicaron los papeles que desvelaban la firma de acuerdos secretos entre el Gobierno de Luxemburgo, dirigido entonces por Jean-Claude Juncker –actual presidente de la Comisión Europea– y 340 multinacionales con el objeto de aprovecharse de exenciones fiscales y reducciones de impuestos. y eran los estadounidenses los que fijaron esa fiscalidad. Cuando los alemanes recuperaron su soberanía en 1949, se bajó al 70% y en 1950 al 50%. Lo mismo ocurrió en Japón, que estuvo con el 90% entre 1940 y 1949, mientras la fiscalidad la marcaba EE.UU. Los estadounidenses no estaban castigando a nadie, porque hacían lo mismo en su país. Desde su punto de vista, era la manera de imponer los beneficios de la civilización. El sistema democrático que traían venía secundado por un sistema fiscal que evitaba que la democracia se convierta en una plutocracia, con una excesiva concentración de ingresos.

Puede quizás sonar algo lejano, pero no lo es en realidad. Esto es parte real de nuestra historia y deberíamos tenerlo en mente para lidiar con la deuda pública a partir de la experiencia histórica en el mundo. Es el momento de encontrar mejores soluciones para el futuro.

Si analizamos la Historia, los grandes cambios violentos han provocado un cambio en la redistribución de la riqueza. No solo la Gran Guerra o la II Guerra Mundial, también la Revolución Bolchevique. Probablemente este último hecho, unido al auge del comunismo, provocó que muchas élites aceptaran finalmente unas reformas sociales y fiscales. Pero estas no llegaron hasta 1940. De todos modos, por ejemplo en Francia, se tenía la visión absurda de que tras la Revolución Francesa ya no hacía falta establecer un sistema redistributivo, que al vivir en una república en la que no había aristocracia ni grandes terratenientes, eso no hacía falta. La realidad es que en un país monárquico donde sí se tributaba, como Reino Unido, y en el que sí había aristocracia, la concentración de la propiedad era la misma. La hipocresía de las élites es impresionante. Los problemas no deben solucionarse de forma violenta, dado que hoy tenemos formas mucho mejores de canalizarlos, pero todo depende de lo que hagamos como ciudadanos, el que podamos contribuir a la democratización del conocimiento económico. Creo en el poder de las ideas y de la democracia para conseguirlo.

REESTRUCTURAR EL SISTEMA TRIBUTARIO

Pese a que la bajada de impuestos se utiliza como arma electoral, en Francia no ha habido una bajada de impuestos, sino realmente todo lo contrario a lo largo de las últimas legislaturas. Lo que ocurre es que se ha bajado la tributación a las grandes fortunas, pero no al resto de la población. Realmente se han subido los impuestos, sobre todo el Impuesto sobre Valor Añadido, pero se ha tratado de bajar la deuda demasiado rápido. Entiendo que la gente no quiera pagar aún más impuestos, pero lo que se debe hacer no es subir los impuestos a toda la población, sino transformar el sistema tributario de forma que los ricos paguen más y los trabajadores y los que perciben salarios medios, paquen menos. Actualmente la media europea de ingresos por tributación oscila entre un 40% y un 50% del PIB, pero no veo que nadie piense seriamente en acometer estos cambios para subir la cifra.

En el periodo de posguerra la cosa fue fácil porque el gobierno era más pequeño y era sencillo ampliarlo para tener más recursos fiscales y más gasto público.

Hoy es más complicado, porque si se reestructura el sistema tributario siempre cabe la posibilidad de que para los grandes capitales sea más apetecible pagar impuestos en otros países. Por eso, al final pagan la cuenta los que no tienen tal «movilidad»: los salarios bajos y los medios. En Europa hay más políticas tributarias favorables para los que acaparan la riqueza que para los que viven solo de su salario.

LUXLEAKS Y LA INEFICAZ EUROZONA

Solo hay que echar un ojo al escándalo LuxLeaks6 Es increíble que ocurran estas cosas y que las grandes compañías europeas no pagaran apenas impuestos en Luxemburgo. En realidad pagaban solo una tasa efectiva de impuestos sobre sus ganancias y una que era menor en porcentaje que la que pagan las pequeñas y medianas empresas. Un escándalo en toda regla. No es suficiente que Jean-Claude Juncker7 dé una disculpa. Europa en sí misma tendrá que cambiar. Mientras no haya una decisión firme y unánime frente a escándalos fiscales como estos, seguirán produciéndose otros LuxLeaks y seguirá habiendo países tratando de robarles las bases fiscales a sus propios vecinos. Juncker dijo que lo hizo porque era bueno para su país (Luxemburgo), que estaba sumido en una grave desindustrialización. Si todos los países en Europa –que sin duda tienen el mismo problema– se dedicaran a hacer lo mismo… ¿Ese es de verdad el futuro de Europa en lugar de invertir en optimización tributaria? Necesitamos invertir urgentemente en educación e innovación, y para ello necesitamos un ingreso fiscal y una estructura justa. La clase media terminará por no aceptar más el hecho de seguir pagando más que los ricos.

Hay que buscar una decisión mayoritaria sobre tributación de las grandes compañías en Europa. Quizás se podría empezar por un pequeño número de países en la Eurozona y, si funciona, a lo mejor se unirían más países. El problema es que la Eurozona ahora mismo no funciona. Y no tiene fácil solución.

La transparencia financiera es fundamental antes de llevar a cabo cualquier paso en este sentido. Mientras exista un nivel de opacidad tan grande como hay en Luxemburgo o en Suiza, esto será imposible. Por eso es importante que se pongan sobre la mesa problemas como LuxLeaks, pero ahora son nuestros gobiernos los que deben poner soluciones al asunto y ocurre en la mayoría de los casos que, las cosas que dicen que han hecho los gobiernos, con respecto a lo que han hecho realmente, no tiene ninguna relación.

Si pensamos en Suiza, el único progreso vino cuando el gobierno de los EE.UU. tomó medidas sancionadoras contra bancos helvéticos. La amenaza fue clara: «Si no nos dais información sobre lo que nuestros contribuyentes tienen en vuestros bancos, perderéis vuestras licencias en Estados Unidos». Fue entonces cuando el gobierno suizo dijo finalmente que cambiaría sus leyes. Es triste pensar que los propios países europeos, que tienen más implicaciones en este sentido, no hayan podido o querido actuar. Al menos se ha visto que si se aplican medidas sancionadoras, se pueden cambiar las cosas. No se puede pedir educadamente a un evasor de impuestos que deje de serlo, o que deje de refugiarse en países con una opacidad como las de Suiza o Luxemburgo. Hay que sancionar en proporción con el beneficio obtenido. Soy partidario del comercio libre y de la circulación libre de capitales, pero no puede hacerse sin regulación.

Lo que pasa es que estamos acostumbrados en Europa a este libre comercio y libre circulación de capitales sin información ni cortapisas. Pero esto no va a cambiar a menos que se produzca una profunda reestructuración de la política y de las instituciones en Europa. A menos que haya unanimidad en las medidas a tomar frente a los escándalos tributarios, sin duda no podremos avanzar. No hay ningún impedimento técnico o económico para no hacerlo así, el único impedimento es ideológico, ya que es difícil para muchos cambiar la mentalidad que hemos tenido hasta ahora.

EL PAGO DE LA DEUDA

Si seguimos con una inflación cercana a cero y un crecimiento tan pobre, a Grecia o Italia les podría llevar casi 50 años pagar toda su deuda. Es muy difícil que el Banco Central Europeo se plantee el objetivo de subir la inflación cuando hay 18 tipos de interés y 18 clases de deuda pública. No es realista seguir con la idea de pagar la totalidad de dicha deuda.

Una sola moneda con este panorama no va a funcionar dentro de un tiempo. Si la Reserva Federal de los Estados Unidos tuviera que elegir cada mañana qué tipo de interés aplicar a cada deuda pública de Texas, California o Nueva York, sería el mismo desastre. Este es el monstruo que hemos creado en Europa. Ya no podemos devaluar más nuestra moneda, lo que habría sido la forma de que las economías de Italia, Grecia o España fueran más competitivas en estos momentos. Eso es lo que Polonia está haciendo fuera de la Eurozona y está creciendo, y con un margen de maniobra mayor del que tuvo España.

Cuando no puedes devaluar tu moneda, al menos debes tener la posibilidad de acceder a una deuda pública con un tipo bajo de interés, que debería ser garantizado por todos los países que constituyen la unión monetaria. Si queremos recuperar la confianza en la Eurozona, debemos tomar medidas para unir esa deuda. Esto no quiere decir que otros países deban pagar la deuda que uno tiene, pero sí que se unifique y se comparta el tipo de interés. Francia y Alemania fueron muy egoístas en 2011 y 2012 e impusieron unos tipos a España o Italia del 5% o 6%, lo que resulta enorme. Incluso hoy, con tipos al 2% y 3%, creo que los mercados financieros piensan que hay probabilidades de que algún país abandone la Eurozona en los próximos diez años. Es una pena, pero hasta que no se recupere la confianza en que todos sigamos juntos, continuará el estancamiento.

Algo positivo es que los tratados europeos sí se pueden cambiar, en contra de lo que se piensa. En 2012 ya se hizo, e incluso en Francia lo ratificaron dos gobiernos distintos. El tratado presupuestario que se aprobó no ha solucionado nada, pero no se puede culpar solo a Alemania; Francia lo apoyó y también, por ejemplo, el Gobierno de España. Al menos ya sabemos que los tratados se pueden cambiar.

NUEVA POLÍTICA EUROPEA

He oído hablar de partidos nuevos y más dinámicos en España con un gran respaldo en las encuestas. En Francia también han surgido nuevos partidos políticos con cierto respaldo. El problema es que son más peligrosos que en España. Creo que es preferible un shock a la izquierda de la izquierda, que uno a la derecha de la derecha. Veremos qué pasa en las elecciones regionales que tendremos en diciembre de 2015 en Francia, pero hay que considerar que, mientras partidos como Podemos o Syriza son partidos con vocación europeísta con los que se puede hablar para alcanzar soluciones, los de la extrema derecha francesa son todo lo contrario.

Es importante que todos los partidos políticos, da igual si son de derechas o de izquierdas, dispongan de ideas para cambiar los tratados de la Unión Europea y el funcionamiento del Parlamento Europeo. Ojalá que España, Italia y Francia pudieran unirse y proponer cambios a Alemania, como, por ejemplo, que cada país esté representado en el Parlamento Europeo en proporción a su población: que se tomaran decisiones mayoritarias sobre los niveles de deuda pública, de inversión pública, del impuesto de las grandes sociedades… Creo que así habríamos tenido menos austeridad, más crecimiento y menos paro… y eso se podría hacer aún. El sistema actual de negociación entre gobiernos nacionales y Comisión Europea nunca funcionará. Hasta que los principales países de Europa no se unan y planteen una propuesta conjunta a Alemania no se podrá hacer nada. Pero no hay que culpar siempre a Alemania –que parece un deporte nacional, al menos en Francia–, ya que el resto de gobiernos debe poner las propuestas de cambio encima de la mesa, algo que, a día de hoy, desde luego no ha hecho.

El capital en el Siglo XXI, Fondo de Cultura Económica, 2014

La economía de las desigualdades. Cómo implementar una redistribución justa y eficaz de la riqueza, Colección Argumentos de la Editorial Anagrama, 2015